5月9日晚间,A股上市公司金证股份发布的一则公告,在期货圈刷屏。

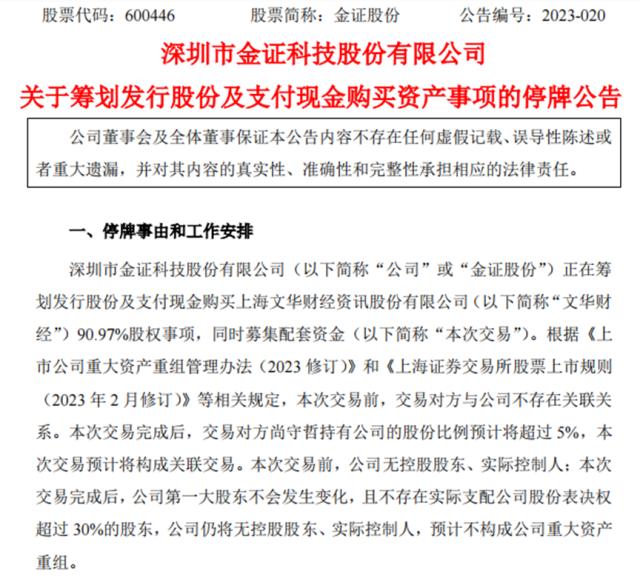

公告显示,金证股份正在筹划发行股份及支付现金购买上海文华财经资讯股份有限公司90.97%股权事项,同时募集配套资金。公司股票将于2023年5月10日(星期三)开市起开始停牌,预计停牌时间不超过10个交易日。

文华财经两次冲击IPO无果

文华财经系头部期货软件商。公开资料显示,截至2021年年末,文华财经与国内139家期货公司合作,占国内期货公司总数的92.67%。截至2021年12月,文华财经PC端交易软件的月活跃用户数为58.19万人,移动端随身行软件的月活跃用户数为150.94万人。

2015年以来,文华财经曾两次冲击A股IPO,但均未能叩开资本市场大门。

文华财经的第一次IPO之旅要追溯到2015年,当年11月,文华财经首次报送创业板IPO申请资料。不过,在经历两年多的漫长等待后,2018年4月,深交所决定终止审查,文华财经此次创业板IPO闯关失败。

2021年6月,文华财经再次递交招股书,拟冲刺创业板IPO。2022年6月,文华财经申请撤回发行上市申请文件,深交所决定终止对其首次公开发行股票并在创业板上市的审核。文华财经第二次IPO也无果而终。

金证股份昨晚发布的公告显示,本次交易事项尚处于筹划阶段,公司目前正与交易意向方接洽,初步确定的交易对方包括尚守哲、大连经一卓远管理咨询合伙企业(下称大连经一)、苏州中新兴富新兴产业投资合伙企业(下称苏州中新)、上海经一投资管理合伙企业(下称上海经一)、上海兴富创业投资管理中心(下称兴富创投)、王凯及杨孝胜,前述交易对方合计持有标的公司90.97%的股权。

金证股份表示,根据《上市公司重大资产重组管理办法》和《上海证券交易所股票上市规则(2023年2月修订)》等相关规定,本次交易前,交易对方与公司不存在关联关系。本次交易完成后,交易对方尚守哲持有公司的股份比例预计将超过5%,本次交易预计将构成关联交易。本次交易前,公司无控股股东、实际控制人;本次交易完成后,公司第一大股东不会发生变化,且不存在实际支配公司股份表决权超过30%的股东,公司仍将无控股股东、实际控制人,预计不构成公司重大资产重组。

文华财经注册资本4000万元,实际控制人为该公司董事长兼总经理尚守哲。根据文华财经此前披露的招股书,截至2021年年底,尚守哲对文华财经的直接持股比例为64.353%,此外,还通过大连经一和上海经一分别控制文华财经9%和4.95%的股份,合计控制78.303%的股份。

其他交易对方中,苏州中新、兴富创投、王凯及杨孝胜对文华财经的持股比例分别为4.9655%、3%、2.997%、1.7%。

金证股份盈利能力有望提升

作为金融科技全领域服务商,金证股份为证券、基金、银行、期货、信托、交易所、监管机构等行业客户提供全技术栈、全产品线解决方案,同时与政府机关、互联网公司合作开展包括智慧城市在内的数字经济业务。

2023年一季报显示,报告期内,金证股份实现营业收入12.64亿元,较上年同期增长2.84%;实现归属于上市公司股东的净利润-5847.16万元。报告期内,金证股份证券经纪业务软件收入较上年同期略有增长,资管机构软件收入基本持平。报告期内,数字经济业务因验收的大型政务项目成本增幅大于收入增幅,导致业务毛利率及利润下降。报告期内公司确认投资收益-1748万元,较上年同期减少2035万元,主要是联营企业投资收益减少所致。

截至2023年3月底,金证股份总资产64.27亿元,净资产36.70亿元。

金证股份2022年年报显示,报告期内,公司实现营业收入64.78亿元,同比下降2.52%;实现归属于上市公司股东的净利润2.69亿元,同比增长7.96%。

分业务来看,金融行业业务方面,2022年,金证股份实现营业收入23.25亿元,同比增长7.25%。金证股份认为,公司金融行业的增长主要得益于两方面的因素:一是公司在证券市场行业占有率基础稳定,核心产品需求刚性,公司加快产品新一代产品布局、积极推进项目上线验收。二是在资管领域加强了资管IT业务发展力度,在多个核心产品和技术上形成领先优势,开始进入收获期。

非金融行业业务方面,2022年,金证股份收入为41.35亿元,同比下降7.49%。主要包括数字经济业务、IT设备分销业务及科技园租赁业务。金证股份解释称,非金融行业的收入下降,主要由于公司在数字经济业务上,不同程度受到需求端的影响,项目跟进、工程实施、验收结算审计等存在滞后。

毛利率方面,2022年,金证股份综合毛利率为22.32%,较上年增加1.97个百分点。其中,金融行业业务毛利率50.41%,较上年增加3.48个百分点;非金融科技业务毛利率6.53%,较上年下降0.93个百分点。

交易标的业绩表现上,公开资料显示,2019—2021年,文华财经营业收入分别为20992.73万元、19207.84万元和23070.03万元;归属于母公司股东的净利润分别为7843.68万元、7577.47万元和8512.54万元。

2019—2021年,文华财经营业毛利分别为16585.62万元、14177.11万元及17168.10万元,综合毛利率分别为79.01%、73.81%和74.42%。

截至2021年年底,文华财经总资产为31708.21万元,所有者权益为19722.56万元,资产负债率为37.80%。

不难看出,无论从资产规模和盈利能力来看,金证股份均远高于文华财经,但文华财经的毛利率显著高于金证股份,无疑是一块优质资产。

有业内人士认为,如果本次交易得以顺利实施,对于金证股份而言,文华财经的优质资产注入后,其盈利能力将进一步提升;对于文华财经而言,多年谋求上市无果后,可以实现“曲线上市”。

值得注意的是,在昨晚发布的公告中,金证股份并未披露具体的交易细节,例如交易对价等。公告显示,2023年5月9日,金证股份与主要交易对方就本次交易签署了《意向协议书》,公司拟向主要交易对方发行股份及支付现金的方式购买其持有的文华财经90.97%的股权。上述《意向协议书》仅为交易各方关于本次交易的初步合作意向,交易各方在本次交易中的具体权利义务以及各项安排以交易各方最终签署的正式交易协议为准。

金证股份还进行了风险提示:截至目前,本次交易仍处于筹划阶段,交易双方尚未签署正式的交易协议,本次交易尚需履行必要的内部决策程序,并经有权监管机构批准后方可正式实施,本次交易最终能否实施尚存在较大不确定性。

股价表现上,经历了2020—2022年连续3年的下跌之后,今年以来,金证股份股价步入上升通道。截至5月9日收盘,金证股份股价报18.94元/股,年内涨幅高达84.06%,总市值178亿元。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。