5月31日晚间,香氛出版机构的研究公告称,杯装冲泡奶茶的天花板还远未达到,与现在的冲泡茶有着互惠共生的关系。

2022年一季度财报显示,香飘飘实现营业收入4.96亿元,同比下降28.28%,主要是疫情期间各地现场过年的举措抑制了酿造产品的消费,净利润5967.66万元,同比下降21.06倍,主要原因是原材料成本大幅增加。

对此,香飘飘采取了调整产品价格的措施来应对不利局面日前,部分酿造产品涨价2%~8%公司表示,预计第二季度销售终端产品价格将调整到位

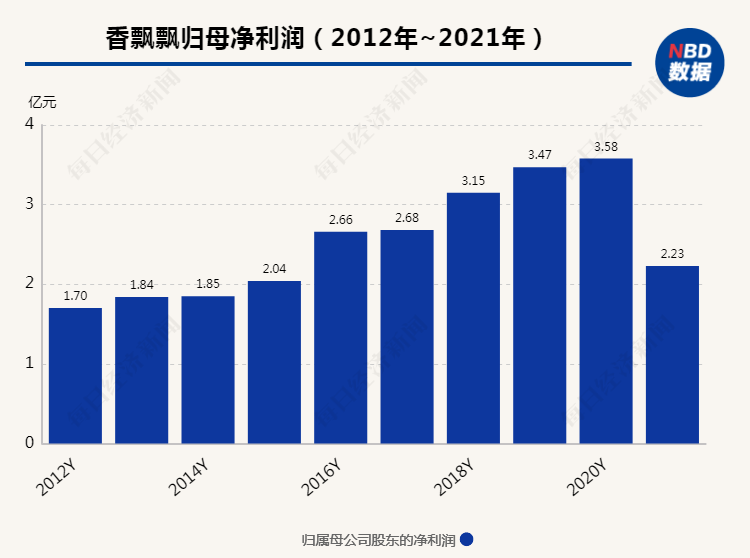

上市五年间,香飘飘盈利能力经受考验,净资产收益率从2017年的19.58%下降到2021年的7.64%2020年和2021年,公司营收均同比下降2021年年报显示,香飘飘扣非净利润1.23亿元,同比下滑59.31%,创下10年来新低

香飘飘在上述公告中称,2021年,酿造营收27.76亿元,其中经典约占3/4,好料约占1/4,即饮品类营业收入6.43亿元,其中果汁茶收入5.56亿元最近几年来,公司的酿造业务盈利较为稳定,即饮业务因处于品牌培育阶段,有一定亏损

其中,三大因素导致2021年经营业绩不及预期:一是新冠肺炎疫情持续,可选消费品消费受到一定影响,各地就地过年促销影响春节礼品消费,二是公司与经销商捆绑紧密,坚持分销渠道的良性销售到2021年底,公司冲泡奶茶的渠道库存下降了14%,三是公司原材料成本也持续上涨,影响利润

那么,第二季度产品涨价顺利吗公司回应称,考虑到2月份是酿造产品由旺季转为淡季的时间,决定经典系列提价幅度为8%,好喝系列提价幅度不到3%,即饮产品价格维持不变3—4月,公司帮助经销商优化库存,平稳过渡目前全国范围内的渠道和门店涨价已经基本落实

香飘飘认为,上述酝酿涨价的绝对值可以覆盖2021年产品成本的增加但今年俄乌冲突爆发,大宗原材料价格持续上涨,也给公司成本端带来一定压力展望今年下半年,公司认为伴随着冲突逐步结束,公司主动降本增效等外部因素的变化,成本端的压力将有所缓解

向飘进一步表示,公司将提前锁定未来看涨的材料价格除了锁定公司供应商的价格,还会锁定与上游供应商的价格至于纸品,不仅会管理公司纸品供应商的成本,还会延伸到上游,还会管理纸浆等供应商的成本

更注重短期内增加即饮板块的收入规模。

日前,香飘飘在投资人互动平台上表示,公司现在处于战略转型期首先,它将健康地升级酿造产品,二是稳步发展果汁茶,奶茶等即饮型市场

业内人士认为,最近几年来,以奶雪茶,喜茶,蜜雪冰城为代表的新型茶叶连锁企业迅速崛起,传统冲泡奶茶受到市场的严重冲击但香飘飘仍然认为,公司的杯冲泡业务确实受到了过去一二线城市现有茶叶的影响,但并不代表两者是相互排斥的

新式茶饮料口味多样,创新性强,社会属性明显,但缺点是产品质量波动大,消费场景受现场排队或配送范围等因素限制,场地租金高,人力成本贵向飘飘表示,公司目前的核心措施如下:一是深耕渠道,第二,与时俱进的产品

香飘飘发现,销量下滑主要是因为一二线城市老客户流失核心原因是面对消费升级的趋势,公司未能及时推出更健康,更年轻的产品2020年以来,公司不断更新迭代口味,升级健康,如2021年推出的奶茶系列,与金达威合作开发的高蛋白营养奶昔

近两年受疫情和消费升级趋势影响,酿酒业务增速有所放缓,但公司认为其基础市场依然稳定相比之下,最近几年来速溶饮料的亏损掩盖了酿造业务稳定和不断增长的盈利能力即饮方面,2022年4月,香氛开始从原来的杯状形态向瓶装形态延伸,推出了Meco瓶装果汁茶,兰芳园冷冻柠檬茶,咸柠檬七等瓶装产品,在网上和部分城市进行试销

值得一提的是,连续两年7亿元的销售费用能对公司新产品的推广起到实质性的作用。

该公司表示,将努力保持收入,利润和费用的动态平衡资源配置的大方向是以冲泡养饮,适当维持或降低冲泡盘的成本,同时维持或增加对即饮盘尤其是果汁茶的投入,尽快做出即饮盘目前,即饮板块还处于品牌培育期,需要保持一定的成本目前公司更看重即饮板块的营收规模,短期内公司利润增速可能低于营收增速

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。