前沿生物昨日晚间披露2023年半年度业绩预告的自愿性披露公告,经财务部门初步测算,预计2023年半年度实现营业收入约4,244.13万元,与上年同期相比,增长62.20%;预计2023年半年度归属于上市公司股东的净利润约亏损17,308.44万元;预计2023年半年度归属于上市公司股东的扣除非经常性损益的净利润约亏损18,694.02万元。本次业绩预告情况未经注册会计师审计。

上年同期,前沿生物营业收入为2,616.61万元,归属于上市公司股东的净利润为亏损12,325.87万元,归属于上市公司股东的扣除非经常性损益的净利润为亏损14,708.04万元。

前沿生物于2020年10月28日在上交所科创板上市,本次发行股份数量为8,996万股,占本次发行后总股本的25.01%,全部为公开发行新股,发行价格为20.50元/股,保荐机构为瑞银证券有限责任公司,保荐代表人为崔健民、严鹏举,联席主承销商为中信证券股份有限公司。

前沿生物上市当日最高报35.53元,收报29.91元,随后,该股股价一路震荡下滑,截至目前,该股股价低于其发行价格。

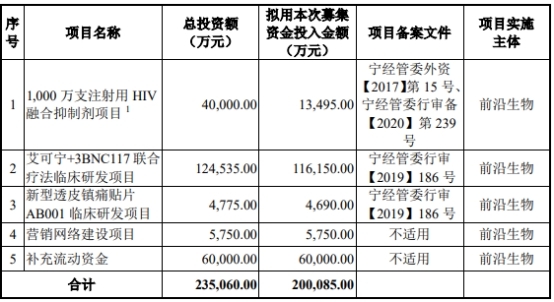

前沿生物本次发行募集资金总额为184,418.00万元,募集资金净额为171,729.01万元,前沿生物2020年10月22日披露的招股书显示,公司拟募集资金200,085.00万元,计划用于1,000万支注射用HIV融合抑制剂项目、艾可宁+3BNC117联合疗法临床研发项目、新型透皮镇痛贴片AB001临床研发项目、营销网络建设项目、补充流动资金。

前沿生物2020年首次公开发行发行费用总额为12,688.99万元,其中,承销及保荐费用为11,612.51万元。

前沿生物2022年度募集资金存放与使用情况的专项报告显示,根据中国证券监督管理委员会出具的《关于同意前沿生物药业股份有限公司向特定对象发行股票注册的批复》(证监许可〔2022〕1823号),同意公司向特定对象发行股票的注册申请。公司向特定对象发行人民币普通股14,818,653股,每股发行价格为人民币13.51元,共募集资金200,200,002.03元;扣除不含税发行费用4,533,246.49元,募集资金净额为195,666,755.54元。上述募集资金到位情况已经毕马威华振会计师事务所(特殊普通合伙)审验并出具了毕马威华振验字第2201259号《验资报告》。

前沿生物2022年9月22日披露的以简易程序向特定对象发行股票上市公告书显示,公司本次发行募集资金总额为200,200,002.03元,扣除不含税发行费用4,533,246.49元,募集资金净额为195,666,755.54元,发行价格为13.51元/股,发行数量为14,818,653股,保荐机构为中信证券股份有限公司,保荐代表人为周游、罗耸。

前沿生物2020年至2022年营业收入分别为4662.28万元、4050.29万元、8474.04万元,归属于上市公司股东的净利润分别为-2.31亿元、-2.60亿元、-3.57亿元;归属于上市公司股东的扣除非经常性损益的净利润分别为-2.40亿元、-3.11亿元、-3.99亿元;经营活动产生的现金流量净额分别为-1.70亿元、-2.43亿元、-2.89亿元。

前沿生物2018年、2019年归属于上市公司股东的净利润分别为-2.47亿元、-1.92亿元,归属于上市公司股东的扣除非经常性损益的净利润分别为-1.67亿元、-2.02亿元。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。